アバクロは2013年で命運が尽きるかもしれない。

向こうの記事を見ていると、直近の業績でアナリストの買い推奨が目につくけれど、The Motley Fool, LLC.によれば、ちょっと考えた方が良いとの事。

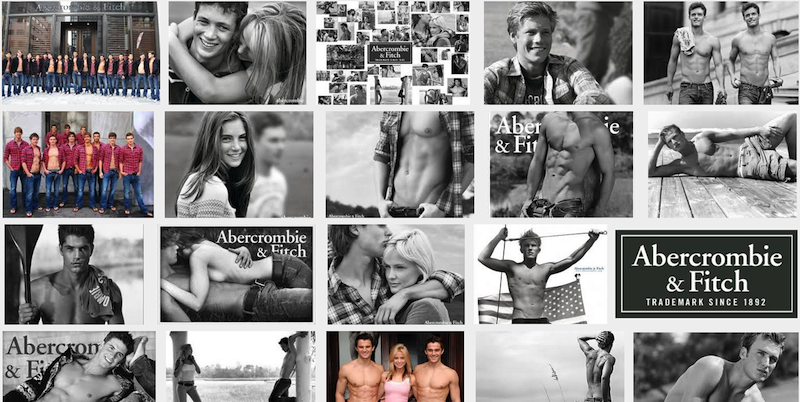

アバクロは、リーマン以降苦しい状況が続いており、既存店売上高、営業利益、収益の伸びが着実に低下している様に、株価も当時から40%下落している。リティラーの象徴的なブランドとしてのアバクロは、より若くより生き生きしたライバルにより、急速に魅力を失っており、2013年の先行きの見通しは更に暗いと暗示される。

直近第4四半期の業績としては、一株辺り収益は1.95ドルで、一株辺り52セントの大幅な収益アップとなっている。前年同期の収益は減損費用の計上と一時費用によって一株辺り50セントの影響を受けたが、この四半期の類似費用による調整は、トムソンロイターのアナリストの予測を裏切って、アバクロの収益を一株辺り2.21ドルに押し上げている。これにより、アバクロの収入は11%あがり、平均予想の14.9億ドルには欠けるが、14.7億ドルに増加しているから、短期的には買い推奨が入るのだろう。

しかしながら、アバクロの既存店売上高は世界的に見て14%下落しており、本国アメリカにおいても1%の下落を見ている。俯瞰的に見た場合、ギャップはインターナショナルな既存店売上高は2%減少しているが、USにおける既存手売上高は4%増加、バナリパは8%増加、オールドネイビーは8%増加している。

Abercrombie & Fitch の既存店売上高は世界的には横ばいであったが、Hollister は2%下落、Abercrombie Kidsは4%の成長、イーコマースと通販の売上はアメリカにおいて5%上昇し、世界的には52%上昇している。

数字だけ見てる分には混乱は見えつつも、まぁ、そう悲観する状況でもないのかなとも思われるけれども、問題は、この先にくる戦略に明らかな欠陥がうかがえる点だと言う事。

値引きの抑制と低価格帯の商品構成の縮小に起因してアバクロの粗利は59.5%から63.4%へ改善されたが、営業利益は過去3年にわたって常に減少している。これは、コンペティターである、American Eagle Outfitters, Aeropostale, Gap も同様の問題に直面しており、要するに、粗利の上昇と営業利益の減少は、営業効率の悪さに起因する逸失利益の指標となっている。

そこで、CEO の Michael Jeffries は、経営モデルを簡素化し経費を削減するのと同時に、次の2-3年間でローティーンの顧客を呼び戻し、営業利益を回復させ、最終的に商品価格をあげる戦略をとって営業効率をあげようと考えている。

しかしながら、既存店売上高が世界的に落ち込んでいるということは、アバクロに価格決定力はもはや無いと言っても過言では無いだろう。アバクロは、人気の衰えをこれまでのロゴドライブン?を超えた新しいファッションを提供することによって、顧客のリピートを即し、既存店売上高の現象を改善しようとしてきたけれども、H&M や Forever21はそれ以上に頻繁に新しいファッションを提供し、顧客の再来店を即している。要はアバクロには鮮度はもうなくなっており、それもまた価格決定力が無い要因の一つとなっている。

これは、コンペティター各社の既存店売上高がより強く安定していることからみてもわかるし、アバクロの収益成長率は確実に固定されているのにその純利益の不足が、本当の弱点を暴露している。Michael Jeffries の戦略は、非効率な部分を排除し、営業利益を引き締めるかもしれないが、ライバルからシェアを奪うためのシンプルな価格決定力と魅力に関する部分が欠如している。

2013年中にアバクロは40から50の店舗をアメリカでスクラップし、アバクロブランドのフラッグシップをソウルと上海にオープンする。同様に、約20のホリスターブランドの店舗を中東最初の場所を含めた海外で出店する予定である。これは、実店舗を戦略的に配置し、成長率の高いイーコマースにドライブをかける戦略でもあるが、インターナショナルにおける既存店売上高の14%減少を鑑みるに、危ういといわざるを得ない。

日本国内においても冗談みたいな値付けをしてきたからなぁ…。元々がヴィジュアル的にもアングロサクソン至上主義みたいな部分が見え隠れしてたし、向うで店舗を利用した時偉そうな感じだったしw、全ては自らの傲慢さが招いた現況という事なんじゃないかな。

via This Retailer May Be Doomed in 2013: Abercrombie & Fitch Co. (ANF) – Insider Monkey